Pacte Dutreil Transmission d'entreprise

L’outil de transmission de votre entreprise par excellence

Nous accompagnons les dirigeants, mais également les professionnels du droit et du chiffre, dans le cadre de l’analyse, du conseil, et de la préparation des actes relatifs à la transmission d’une entreprise placée sous le dispositif de faveur du Pacte Dutreil.

Notre expertise et notre savoir-faire en la matière nous permet de nous positionner de manière singulière sur le sujet et d’apporter des solutions concrètes et adaptées à votre projet de transmission.

Un régime fiscal en faveur de la transmission d'entreprise

Le « Pacte Dutreil » permet sous certaines conditions, de bénéficier d’une exonération partielle de 75% de l’assiette taxable lors de la donation de l’entreprise. Les conditions d’application s’inscrivant dans la durée, nécessitent une intervention en amont et une certaine anticipation sur le devenir de l’entreprise à n+5 ou n+6.

Notre équipe vous accompagne tant sur la réflexion globale de votre projet que dans la mise en œuvre des stratégies de transmission afin d’optimiser la mutation de votre entreprise (Family Buy Out - FBO, Holding familiale, etc.).

La donation doit avant tout porter sur une entreprise individuelle ou sur les parts ou actions d’une société exerçant une activité industrielle, commerciale, artisanale, agricole ou libérale. Sont donc exclues du dispositif les sociétés qui ne font que gérer leur propre patrimoine mobilier ou immobilier sans caractère commercial, et à but purement patrimonial.

Le Pacte Dutreil est applicable en présence d’une entreprise individuelle ou d’une société unique, disposant d’un seul ou plusieurs associés, mais également en présence d’une société holding animatrice de groupe. En présence d’une société holding non animatrice, le dispositif Dutreil nécessitera le respect de conditions complémentaires.

Un engagement de conservation de 4 à 6 ans

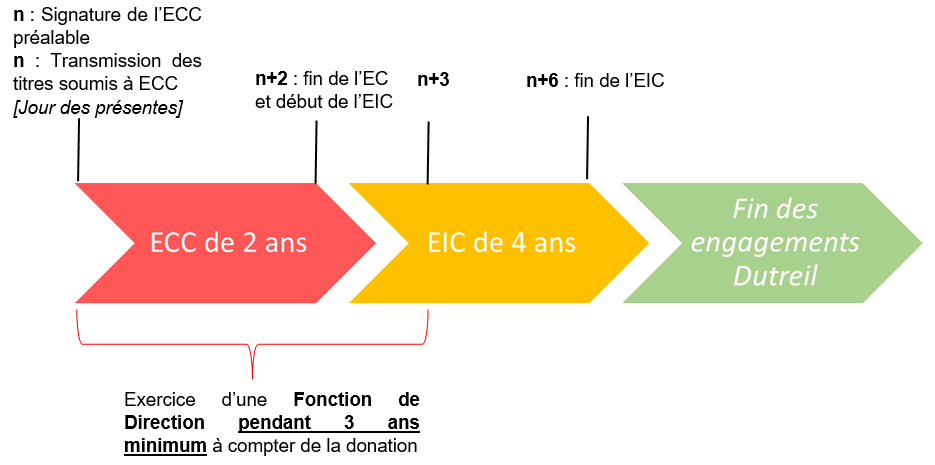

Le donateur et le(s) donataire(s) doivent s’engager à conserver l’entreprise pour une durée de 4 à 6 ans selon le cas d’espèce ou la stratégie adoptée.

En principe, un engagement (collectif) de conservation de titres préalable d’un minimum de deux ans, portant sur les parts ou actions de la Société doit être conclu. Cet engagement doit porter sur au moins 17% des droits financiers et 34% des droits de vote de la Société.

Ces seuils sont réduits à 10% des droits financiers et 20% des droits de vote lorsque les titres émis par la société sont admis à la négociation sur un marché réglementé (Sociétés cotées).

Le périmètre de l’engagement de conservation est largement étendu. Il peut être conclu par une personne seule, ou par les membres d’une même famille, ou avec un ou plusieurs autres associés de la Société, qu’ils soient personnes physiques ou morales.

Lors de la donation, les donataires s’engagent à conserver l’entreprise pour une durée de 4 années supplémentaires. Ce n’est toutefois qu’à l’expiration de l’engagement « collectif » de conservation de deux ans souscrit par le donateur, que l’engagement « individuel » de conservation du donataire ne pourra débuter (soit une durée de 2 + 4 années).

Lorsque ce dernier est établi par acte authentique, l’engagement collectif de conservation préalable débute dès sa signature. Aucun enregistrement préalable aux impôts n’est nécessaire pour enclencher le départ de l’engagement collectif de conservation. Lors de la donation, les enfants donataires s’engagent à poursuivre le premier engagement de deux ans souscrit par le chef d’entreprise donateur jusqu’à son expiration, avant de débuter leur propre engagement individuel de conservation.

Exonération des droits dus à hauteur de 50%

Enfin, lorsque la donation est consentie en pleine propriété et que le donateur est âgé de moins de 70 ans, il est possible de bénéficier d’une exonération des droits dus à hauteur de 50%. L’ensemble des abattements et exonérations sont cumulables (exonération partielle Dutreil, abattement en ligne directe de 100 000 € par enfant et par parent, exonération des droits dus).

Paiement des droits différé sur 5 ans et fractionné sur 10 ans

Le paiement des droits de donation sur les transmissions à titre gratuit (donations ou successions) d’entreprises peut être différé pendant cinq ans à compter de l’exigibilité des droits, et, à l’expiration de ce délai, fractionné sur une période de dix ans.

Le cumul de ces différents dispositifs permet d’alléger sensiblement la pression fiscale liée à une transmission d’entreprise.

La mise en place d’une stratégie « préventive »

La signature d’un engagement collectif de conservation préalable n’impose nullement la réalisation matérielle d’une donation immédiate, ni même future. Ce Pacte peut être conclu à titre conservatoire pour protéger ses héritiers d’un éventuel décès.

La mise en place d’un Pacte Dutreil préventif permet d’améliorer sensiblement la transmission et la gestion de l’entreprise en cas de décès du chef d’entreprise.

Au-delà de la simple conclusion d’un engagement collectif de conservation pris à titre conservatoire, cet acte est également l’opportunité pour le chef d’entreprise d’anticiper sur l’obligation de conservation en cas de transmission future. A défaut de donation, la cession des titres n’entraine aucune conséquence fiscale.

Exemple chiffré

Monsieur et Madame DUPONT, mariés sous le régime de la communauté, sont dirigeants et propriétaires de 100% des actions de la Société FOCH. La société est valorisée à 5 000 000 €. Ils ont 4 enfants communs qui souhaitent reprendre l’affaire familiale.

| Avec PACTE DUTREIL | Sans PACTE DUTREIL | |

|---|---|---|

| Valeur réelle donation | 5 000 000 € | 5 000 000 € |

| Exonération partielle -75% | - 3 750 000 € | N/A |

| Abattement en ligne directe | - 100 000 € / enfant | - 100 000 € / enfant |

| Droits de donation | 75 552 € | 825 552 € |

| Réduction de 50% des droits dus | - 37 776 € | N/A |

| Droits à payer | 37 776 € | 825 552 € |

| % de valeur de l’entreprise | 0,75% | 16,51% |

| Paiement différé sur 5 ans Fractionné sur 10 ans | Applicable | N/A |

Nous restons à votre écoute :

- Conseils et mise en place des stratégies de transmission ;

- Rédaction d’un Pacte Dutreil (engagement collectif de conservation, réputé acquis etc.) ;

- Vérifications préalables à la donation de l’éligibilité de l’activité et de la validité des engagements Dutreil ;

- Donation et donation-partage des titres placés sous engagements Dutreil ;

- Donation-partage transgénérationnelle de l’entreprise et incorporation des donations antérieures ;

- Family Buy Out - FBO et Holding de reprise ;

- Holding animatrice de groupe ;

- Mise en place et suivi de l’animation de groupe ;

- Restructuration d’entreprise en présence d’un pacte Dutreil grevant les titres ;

- Pacte familial, Charte familiale et Pacte extrastatutaire.